Ils souffrent de cataracte ou quoi au Figaro (« La France dégradée réussit son premier test sur les marchés ») ou encore même Libération (« L’Apocalypse boursière se fait attendre ») ? Rappelez-vous.

C’était le 12 janvier dernier, et je titrais « Eurozone : fin de semaine cruciale ».

Comme vraiment tout le monde, j’estimais que le bon (meilleur) placement de ces emprunts italiens (un an) ou espagnols (trois ans) était un signe d’accalmie, et que « la zone euro semble avoir bénéficié d’un sursis… Durable ? Allez savoir… ».

C’était un jeudi, le couperet de Standard & Poors n’allait pas tarder…

N’importe quel investisseur peut valablement estimer que des bons à termes bancaires à douze ou 36 mois ne sont pas si risqués dans certains pays européens fragilisés, dont la France.

Mais à dix ans ?

Ce lundi, les taux portugais à dix ans ont bondi de 2,5 % pour atteindre les 14,7 %.

Faut-il rappeler que la France est créditrice (quelque 20 milliards d’euros) et exportatrice au Portugal ? Mais que les banques portugaises détiennent 10 millions d’euros de dette grecque ?

Et pourtant, le Portugal envisageait de réduire son déficit budgétaire à près de 6 %. Sur le papier, il ne serait plus que de 4 %. Et quoi ? Le poids de leur dette s’alourdissant, ces efforts ne font ni chaud, ni froid, mais le risque portugais a peut-être légèrement profité aux emprunts slovaques ou français (à 12, 25 et 52 semaines seulement).

De Madrid, Nicolas Sarkozy a bégayé que la politique ne se fait pas dans les agences de notation, mais il a aussi déclaré qu’un sommet à Rome avec Merkel et Monti serait repoussé à février, sans doute à sa demande, estiment les commentateurs à la suite d’un commentaire officiel italien. Histoire sans doute d’affuter ses éléments de parole après une rencontre européenne et une allocution télévisée en France.

Christian Noyer, le gouverneur de la Banque de France, encore bravache voici deux semaines, vient de baisser d’un ton. Il pointe l’attitude erratique des marchés, comme si ce n’était pas l’essence même des marchés, découlant de la crise de solvabilité.

La Finlande se met hors-jeu

Le ministre des Affaires étrangères finlandais, Erkki Tuomioja, a estimé que le Fiskal-Pakt germano-français ne convenait à la Finlande. Si le veto n’est pas envisagé, l’abstention totale l’est, et la Finlande décidera seule si elle dépasse ou non l’objectif d’une réduction de son déficit à 0,5 % de son PIB. L’exemple irlandais indique que l’austérité casse aussi les exportations (de 4,5 à 2,8 % envisagés pour 2012) et de ce fait et d’autres, les prévisions budgétaires ne seront pas tenues.

L’Italie et le Royaume-Uni en appellent au FMI qui, lui-même, fait appel aux marchés asiatiques, les mettant en garde contre les conséquences de la récession en Europe. L’Asie ne sortirait pas exempte d’une « catastrophe ».

Mais l’inertie européenne n’arrange rien. Elle confine, hors action de la BCE, à une quasi-paralysie. Voyez le « groupe d’experts » de la Commission européenne devant s’atteler aux réformes bancaires. Le Finlandais Erkki Liikanen devrait le présider. Mais on s’agite en coulisses sur la nomination de membres qui se réuniraient en février pour… préconiser vers juillet-août. Trop peu, trop tard, encore une fois, sans doute.

Le nombrilisme français semble refléter celui de Sarkozy qui espère que l’Espagne conservera son siège à la BCE, un siège convoité par la Finlande et les Pays-Bas, beaucoup plus en position de force. Ces deux pays conservent leur triple A. Est en jeu sans doute l’attitude à adopter sur la Grèce qui, si elle ne parvient pas à un accord laissant supposer qu’elle pourrait finir par convaincre ses créditeurs privés mercredi ou jeudi ou vendredi (la date butoir étant théoriquement le 19 mars, dans 46 jours), pourrait être contrainte à quitter la zone euro…

Les Grecs ne l’envisagent pas, car cela signifierait que la drachme ne pourrait plus valoir que 0,20 euros vers la fin de l’année. Les soldes viennent de débuter ce matin en Grèce. Leur clôture pourrait signifier des rideaux tirés, alors que les faillites s’accumulent.

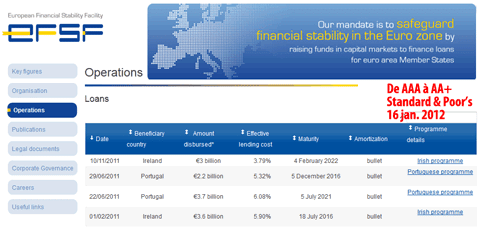

La France se finance à court terme, certes, mais les taux d’emprunt du Fonds de solidarité (EFSF) vont sans doute croître. Pour Standard & Poor’s, sa note tombe à AA+. Ses taux actuels grimpent doucement (+0,07 % ce jour). Ses emprunts ne seraient plus garantis que par l’Allemagne, la Finlande, les Pays-Bas et le Luxembourg. On verra demain, mardi, à quel taux le Fonds placera ses emprunts à six mois. C’est du court terme. Sans trop de risque.

Le SMP contre l’euro ?

Si les obligations françaises ont trouvé preneur essentiellement du fait du SMP (Securities Market Program) de la BCE, cela joue contre l’euro face au dollar et la livre (face au yen, une accalmie se produit). Les autres investisseurs considèrent que cela revient à créer de la monnaie, de faire tourner la planche à euros, indirectement.

Forts contrastes

Alors que la presse généraliste française semble soupirer de soulagement, La Tribune aligne des titres alarmants. S&P considère que la Grèce sera « très bientôt » en situation de faillite et « Le FMI ne croit plus au sauvetage de la Grèce » alors que les fonds de placement jouent contre le pays. Car les hedge funds se sont couverts en partie sur le risque grec en acquérant des assurances, des CDS. Les Échos, eux, relayent la vulgate gouvernementale, relevant toutefois que la journée n’est pas vraiment significative : on verra jeudi avec l’émission d’emprunts obligataires.

Mais si on se tourne vers Le Soir, et l’éditorial de Pierre-Henri Thomas, c’est un autre son de cloche. La zone euro, « exsangue, constellée de banderilles, souffle encore des naseaux (…) Les chancelleries semblent préparer gentiment le sommet des chefs d’États du 30 janvier, comme si de rien n’était (…) Pour l’instant, on ne sauve personne. » Soit, ni la Grèce, ni vraiment d’autres pays. Le Portugal, pour n’en citer qu’un autre.

Dure fin de journée

La nouvelle est tombée vers 18:00, heure de Londres. Standard & Poor’s a estimé que, dès le 13 janvier, l’agence avait abaissé à AA+ le European Financial Stability Facility (EFSF ; Fonds de soutien européen, FESF) de fait, puisqu’elle avait retiré le triple A à la France et à l’Autriche, qui en garantissaient la stabilité. Les obligations du fonds sont donc désormais fragiles. Car les avertissements aux pays les garantissant n’ont pas été assez suivis d’effets. Dès le 6 décembre, S & P avait estimé que la solidité du fonds dépendait de celle des pays l’abondant. Ce qui est l’évidence même.

Wolfgang Schaeuble, le ministre allemand des Finances, se disait confiant ce même lundi. Les garanties du fonds sont largement suffisantes, confiait-il à une radio allemande. Eh bien, non. Allemagne, Finlande, Luxembourg, Pays-bas, sans l’Autriche et la France, cela ne suffit pas.

Alors que la nouvelle tombait, les télévisions françaises nous disaient encore que tout allait bien, que tout était anticipé. Et comme le CAC 40 et les banques ont à peu près résisté ce lundi, c’est le répit, dormez braves gens. Sarkozy a été fait chevalier de la Toison d’or espagnole, voilà de quoi s’abriter et se tenir au chaud… Il a pu, une nouvelle fois, causer dans le poste, se montrer…

S&P pourrait envisager un retour du FESF au triple AAA « si des garanties supplémentaires devaient lui être accordées. ». Mais ces améliorations « à notre opinion, ne sont pas en vue, » ajoute S&P. C’est la théorie du maillon le plus faible : une chaîne n’est solide que si tous ses maillons le sont également, ou suffisamment.

À court-terme, la note du FESF est à A-1+. Le communiqué poursuit que la note du fonds pourrait être aussi revue à la baisse dans les deux ans. « Nous pourrions remonter ou rabaisser la notation ces deux prochaines années. ». Cela dépendra de la note des pays qui pourraient tomber sous AA+. La France, par exemple ?

Mario Draghi, le président de la BCE, avait dû être mis au courant un peu l’avance de cette décision. Devant la commission des affaires économiques et monétaires du Parlement européen, il n’avait nullement caché la gravité de la situation.

Klaus Regling, le patron du FESF réagit tels Fillon, Sarkozy, Baroin, Pécresse : l’abaissement de la note n’affectera pas la capacité de prêt du Fonds de soutien de la zone euro, qui restera à hauteur de 440 milliards d’euros. On attend à présent la trop tardive mise en place du Mécanisme européen de stabilité (MES) en… juillet. Attendons donc avec une totale confiance.

À Tokyo, l’action de S&P a été prise plus au sérieux qu’à Paris, ou même Londres. Les valeurs asiatiques étaient à la baisse, du fait des répercussions prévisibles. Des banques européennes pourraient se voir obligées de se dégager de l’Asie, a estimé Hirokazu Yuihama, de Daiwa Capital Markets.

En fait, soit les pays européens en AAA renforcent les garanties du fonds, soit, contrairement à ce que déclare Klaus Regling, il faudra bien réduire la voilure, moins intervenir. Les banques privées vont tenter davantage de se débarrasser d’actifs troubles, dont des dettes européennes. La spéculation se reportera sur les matières premières, les denrées alimentaires, en alourdissant automatiquement le coût pour le consommateur. Barclays Capital conseille à ses clients de ne plus s’exposer à moyen ou long terme. C’est de la pure logique financière.

Mais on ne peut guère reprocher aux agences de notation de voir avec la plus grande circonspection la cacophonie et la frilosité des pays membres de la zone euro. S’échanger des décorations et se congratuler ne leur suffit pas. Que feriez-vous à leur place ?

Le comble, à Madrid, Sarkozy s’en prend à [i]Reuters[/i] et balance ensuite des contre-vérités. Voir le blog d’Arnaud Leparmentier, du [i]Monde[/i], qui était sur place, cela vaut vraiment la peine d’être consulté :

[url]http://elysee.blog.lemonde.fr/2012/01/16/a-madrid-sarkozy-provoque-un-incident-avec-la-presse-sur-le-triple-a/[/url]

chevalier de la toison d’or, eh oui !!!

et quelle toison !!!

Francisco Javier Solana de Madariaga(1942-), secrétaire général de l’OTAN

pauvre Gaston Doumergue !!!!

ainsi vont les hommes .

C’est absolument affligeant !

Venir se faire « décorer » par Juan Carlos alors que la France est dans la tourmente, illustre bien l’indécence de ce personnage insatiable d’honneurs et de gloire.

Vu sur le site La Plume d’Aliocha :

« [i]Ce n’est pas difficile au fond de déterminer si une émission de télévision est bonne. Il suffit de se demander si on en sort plus intelligent ou non. Or, Yves Calvi avait beau faire, le débat volait au ras des junk bonds.[/i] ».

Il s’agissait d’une émission sur la crise uniquement fondée sur les commentaires opposés des uns ou des autres, en particulier des politiques.

L’incidence de la crise sur les programmes des promesses présidentielles, je m’en balance total. D’abord la comprendre. Détricoter aussi comment on nous la présente.

Aliocha aussi, semble-t-il.

Voir : [url]http://laplumedaliocha.wordpress.com/author/laplumedaliocha/[/url]