C’est près de 41 milliards d’euros que l’Allemagne va concéder à la BCE et au fonds de solidarité européen. Elle va aussi prêter au FMI, qui cherche à monter ses prêts globaux à mille milliards d’USD. L’Allemagne ne doit qu’à la France et à l’Italie, mais ses deux plus gros débiteurs sont l’Espagne et le Royaume-Uni (321 Md €) qui peut à tout moment battre monnaie. Mille milliards d’euros (soit + 500), c’est deux fois moins que la dette allemande qui représente 80 % de son PIB. Et la croissance allemande vient d’être revue à la baisse (0,7 et non 1 %).

Personnellement, prêteriez-vous à un individu dont les revenus sont amputés par 80 % de dettes et dont les créances proviennent de pays peu fiables (c’est quand même un ministre allemand qui avait estimé que le Royaume-Uni devrait lui aussi passer à AA+) ?

Mais ainsi vont, vont, vont les petites agences de notation. Celles que l’inénarrable Jean-Louis Borloo veut traîner en justice après avoir dirigé un ministère financé par des prêts AAA. Le raisonnement de Borloo peut s’appliquer à la France, pays en faillite selon Fillon, qui a claqué de l’argent pour en faire cadeau à Tapie, mais aussi à tant d’autres. Selon Mediapart, ce seraient, pour la seule affaire Takieddine, 82,6 millions d’euros que « les balladuriens » auraient détournés. Selon Laurent Mauduit, c’est 10 millions d’euros que la Caisse des dépôts (CDC) a offert à Alain Duménil, un proche d’Alain Madelin et de divers ministres. On vous en passe des meilleures, et d’autres gratinées.

Stagnation générale

Tout comme celle de la France, mais moins durement, l’économie allemande stagne. Et surtout, elle est caution dans le fonds de solidarité, le FESF, que S&P vient aussi de dégrader.

La Budesbank possédait, en octobre dernier, 465 milliards d’euros sur l’Eurosystème (la BCE et les autres banques centrales européennes), elle est donc particulièrement exposée. Car elle fournit à elle seule près du tiers des fonds de l’Eurosystème.

En bonne logique, la dégradation du fonds FESF aurait dû conduire à placer sous surveillance négative tous les pays (actuellement notés AAA) lui apportant leurs garanties. Mais il faut bien que l’argent aille quelque part, et pas seulement sur le marché des commodities (denrées alimentaires, matières premières…).

En fait, ces églises que sont les agences de notation jettent un voile pudique sur le risque systémique global comme au « bon vieux temps » des subprimes. Leurs donateurs sont ceux-là mêmes qui rétribuent leur clergé. La distribution d’indulgences à l’Allemagne, aux Pays-Bas et au Luxembourg ne procède pas tant du clientélisme que de la peur d’accélérer la ruine globale, qui leur coûterait autant qu’à celles et ceux qu’elles confessent et punissent.

Elles savent d’ailleurs fort bien que ceux qui s’agenouillent ou font semblant de réciter leurs litanies ne pourront guère faire mieux pour se réformer.

Le FMI dévoile ses ressources

Pour tenter de rassurer, le FMI a divulgué ses ressources. Alors que la BCE intervient pour tenter de faire baisser les taux de la dette souveraine portugaise future (en rachetant de la dette portugaise), que la Commerzbank allemande doit trouver six milliards d’euros (et non 5,3 comme estimé), et que, et que… Signalons que la Commerzbank est détenue pour un quart par la Bundesbank. Il devient patent que le FMI lui-même ne pourrait faire face si, tout à coup, tous les pays européens se retrouvaient dégradés et que leurs taux d’emprunts progressaient en conséquence.

Les banques françaises vont sans doute être incitées à se provisionner jusqu’à la hauteur des trois-quarts de leurs créances grecques.

Dans un système financier où le temps moyen de la détention d’actions ou de fonds en devises est de l’ordre de 20 à 30 secondes, le moindre mouvement de panique peut déclencher des catastrophes en chaîne.

Les eurosceptiques estiment même que l’Allemagne pourrait bénéficier d’un rapide retour au mark, ce qui aurait évidemment des conséquences néfastes (le mark se retrouverait trop fort), mais que son attentisme revient à reculer pour mieux sauter.

Alors que même Goldman Sachs voit ses revenus fléchir (- 58 % sur le dernier trimestre), les agences de notation, ses clientes, ne vont sans doute pas divulguer les « vraies » notes des principales banques du monde entier.

Joseph Stiglitz, prix Nobel d’économie, estime que le Fiskal Pakt est un « pacte suicidaire », rien de moins. Mais chacun rejette la faute sur le voisin, sur les syndicats et les régions, comme le fait Sarkozy en France, sur les communautés autonomes, comme le fait Rajoy en Espagne…

Au programme du sommet de Davos, il sera question de la croissante corrélation entre touts les types d’avoirs. Ce qui concourt au risque systémique.

Repli ou débâcle ?

La Ligue du nord italienne, par la voix de Mario Borghezio, plaide à présent pour un moratoire bancaire afin de planifier le retour aux devises nationales, en procédant d’abord à une dévaluation de l’euro. Le même voudrait assécher préalablement l’argent sale en incitant la BCE à supprimer les billets de 500 euros « notoirement utilisés (…) surtout dans les transactions financières des organisations criminelles et lors du paiement des pots de vin ». Sa question a été retoquée. Cela donne l’ambiance de ce qui se discute en coulisses.

En fait, tout reste envisageable, et si la situation empirait, les classes politiques des divers pays seront amenées à préconiser des solutions radicales. Miroslav Singer, le gouverneur de la banque centrale tchèque, étudie le scénario d’un effondrement de l’euro et considère que l’Autriche, partenaire de la Tchéquie et de la Slovaquie, ne verra pas son économie croître en 2012.

La Finlande, qui se détache du Fiskal Pakt, veut bien participer aux divers fonds de solidarité européens, mais leur montant global ne devrait pas dépasser 500 Mds €. Est-ce suffisant déjà, cela suffirait-il en juillet ?

La Finlande, qui se détache du Fiskal Pakt, veut bien participer aux divers fonds de solidarité européens, mais leur montant global ne devrait pas dépasser 500 Mds €. Est-ce suffisant déjà, cela suffirait-il en juillet ?

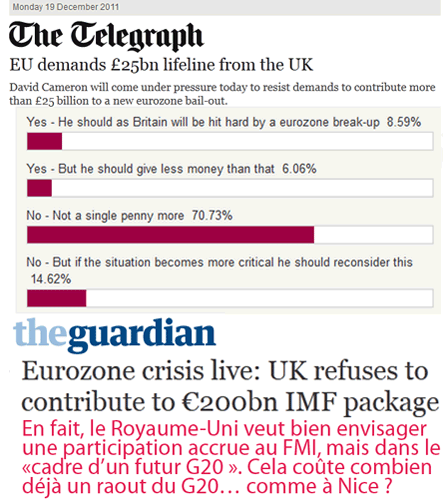

En fait, le FMI n’accordera peut-être pas 130 Mds € à la Grèce, quelque soit l’issue des négociations qui viennent de reprendre à Athènes avec les créanciers privés. La Grèce doit débourser 130 Mds € et déjà 14,5 le 20 mars. Personne ou presque ne croit que cela possible, et notoirement pas Fitch Ratings, agence européenne. Le Royaume-Uni, qui « gagne » de l’argent puisqu’il n’emprunte plus qu’à 2 % (juste un peu moins), la livre étant considérée valeur refuge, pourrait se laisser fléchir et prêter davantage au FMI (près de 20 Mds €, en sus des 30 déjà versés), mais sous conditions qui pourraient ne pas être réunies. Le FMI n’a pas que la Grèce sur les bras, il y a aussi la Hongrie, la Roumanie, &c.

La Banque mondiale envisage une stagnation globale similaire à celle de 2008. Personne ne serait épargné, a déclaré Andrew Burns, de la BM.

Tout est fragile, et un petit incident périphérique peut avoir de lourdes conséquences. Là, c’est le franc suisse qui a dévissé en raison d’une erreur d’un trader sur son clavier. Cela sera bien sûr corrigé. Mais contrairement à ce que l’on peut entendre à l’envie en écoutant Sarkozy ou Merkel et d’autres, comme Monti, Rajoy, ou bien sûr G. Provopoulos (Banque nationale grecque), tout et donc le pire, reste possible.

Le FESF efficace ?

L’Europe et la zone euro attendent beaucoup du fonds de solidarité, soit du Fonds européen de stabilité financière (FESF). Selon Charles Wyplosz, économiste enseignant en Suisse, les dettes eurpéennes atteignent déjà 9 000 milliards d’euros. Avec une croissance estimée nulle en 2012 (au mieux, 0,8 %), et des taux d’emprunts supérieurs, ce chiffre est sans doute déjà dépassé. Le FESF n’obtiendra au mieux que 450 milliards. Resteront donc sans doute 8 500 milliards à traîner.

Il faut arrêter de penser que l’Allemagne détient « les moyens de sauver la zone euro, » conclut-il.

Artificiellement, les agences de notation en entretiennent l’illusion.

Le FMI non plus n’a pas les reins assez solides et son appel de fonds risque de ne pas être couvert. Pour le moment, ses déclarations entraînent surtout les placements spéculatifs sur l’or et d’autres valeurs et freinent légèrement la chute de l’euro (qui vaudrait 1,28 USD, à ±0,01).

Les banques privées manquent de fonds propres, ne se prêtent pas entre elles et n’achètent que parcimonieusement des dettes jugées encore solides (l’allemande, par exemple, ou la britannique, alors que le Royaume-Uni se « traîne » l’Ulster, l’Irlande du nord, et d’autres régions). Mais au moins, l’italienne UniCredit, fortement bousculer, passe en partie aux mains d’un fonds d’Abu Dhabi.

Petite consolation, les montres suisses de grand luxe (comptez 50 000 € pièce) se vendent très bien en Asie (+ 36 %, contre +19 en Europe). Si l’euro s’effondrait, on le saura à Tokyo et Pékin au quart de seconde…

Comme on a pu le lire en fin de journée, l’agence de notation américaine Egan-Jones a ramené de AA à AA- la note de l’Allemagne, « économie la plus forte de l’Union européenne », en raison de sa participation aux plans de sauvetage de la zone euro. C’est tout à fait logique.