Comment est créé l’argent, ou plus exactement la monnaie ?

Voilà une question qui, si elle était posée dans la rue, recueillerait plus de 99 % de mauvaises réponses… Certains répondraient "par l’Etat avec la planche à billet", d’autres "par la banque centrale", d’autres "par le Trésor"…

Pourtant peu de gens parlerait du principal mécanisme de création monétaire : l’offre de crédit par les banques commerciales comme Crédit Mutuel, BNP Paribas, Société Générale, Bank of America, Royal Bank of Scotland, Chase Manhattan Bank, etc…

En effet le pouvoir de création monétaire est détenu à 92 % par des organismes privés : les banques commerciales ! Cela en surprend sûrement plus d’un…

Comment procèdent-elles ?

Lorsqu’un particulier, une entreprise ou une collectivité publique a besoin d’une avance d’argent, elle vient réclamer un crédit à sa banque.

La banque, après examen de la capacité de remboursement du demandeur va accepter ou non d’avancer de l’argent qui devra être restitué petit à petit sur une période donnée avec un taux d’intérêt en faveur de la banque.

Si la banque accepte de faire crédit, elle va tout simplement rajouter la somme demandée sur le compte de l’emprunteur… MAIS CETTE SOMME N’EST RETIREE NULLE PART AILLEURS !

Aucun compte d’un autre client n’est réduit, les sommes dans les "coffres" de la banque ne sont pas réduits ! C’est de l’argent nouveau qui est créé et qui vient gonfler la masse monétaire globale.

Il existe bien sûr des limites à cette création monétaire par les banques commerciales. La banque doit disposer en Banque Centrale d’un pourcentage déterminé des dépôts de ses clients (les réserves obligatoires : 2 % en zone euro et 12,5 % en Chine par exemple).

De plus, les établissements de crédit sont tenus de respecter en permanence un ratio de solvabilité (ratio Cooke ou Bâle 2), rapport entre le montant de leurs fonds propres et celui de l’ensemble des risques qu’ils encourent du fait de leurs opérations, au moins égal à 8% en zone euro.

Ainsi si la banque possède 1000 euros en réserves, elle pourra créer théoriquement jusqu’à 920 euros en zone euro pour les proposer en crédit et ce sans toucher à ses 1000 euros de réserves. Autre limite, la banque doit aussi satisfaire à la demande d’espèce qui diminue ses fonds propres (les retraits des clients en billets) et est de l’ordre de 12 % des dépôts.

Prenons l’exemple d’un ratio Cooke de 10 % pour faciliter les calculs :

Prenons l’exemple d’un ratio Cooke de 10 % pour faciliter les calculs :

A l’échelle du système bancaire, l’emprunteur A qui a emprunté 1000 euros à la banque 1 va acheter un produit à l’individu B qui va le déposer sur son compte à la banque 2. La banque 2 va ainsi voir le niveau de ses fonds propres augmenter de 1000 et pourra en proposer 90 % soit 900 euros à un client C qui va acheter un service à l’individu D qui va le déposer à sa banque 3 qui pourra offrir 90 % de 900 euros à un client E lors d’un crédit soit 810 euros et ainsi de suite…

C’est l’effet multiplicateur (de monnaie) du crédit. Pour un exemple de ratio Cooke de 10 %, un système bancaire pourra créer théoriquement jusqu’à 9 fois le dépôt initial. On se rend donc compte que l’argent est une dette par nature, si toutes les dettes étaient remboursées il n’y aurait plus d’argent. Mais l’offre de crédit étant largement supérieure aux remboursements, la masse monétaire globale croît très fortement (+ 10 % par an en zone euro).

La banque au fur et à mesure du remboursement du crédit va détruire la somme créée (en supprimant la créance à son actif et la monnaie à son passif sur son ordinateur) et va conserver les intérêts perçus sur cette création monétaire.

Cette création monétaire est sans coût pour la banque qui n’a qu’une seule chose à faire : écrire le montant sur son ordinateur sur le compte de l’emprunteur, cela prend deux secondes, il n’y a aucun billets à imprimer, la monnaie étant scripturale à 92 % (8 % est sous forme de billets créés par la banque centrale et de pièces créées par le Trésor).

Les quelques frais de personnel pour examiner la situation du demandeur de crédit sont compris dans les frais de dossier et on peut donc se demander si les intérêts demandés lors des crédits sont légitimes ? En effet la somme des intérêts payés lors des remboursements de crédits est faramineuse : si vous demandez un prêt de 300 000 euros à votre banque pour acheter un logement à 4,80% sur 20 ans + 0,36% d’assurance, le coût total de votre crédit sera de 188 849 euros. Votre maison qui vaut 300 000 euros vous coûtera donc 488 849 euros ! Cela représente 250 euros de pouvoir d’achat PAR MOIS qui disparait pendant 63 ANS soit presque toute une vie…

Ces informations sont si peu répandues que la grande majorité des conseillers bancaires que vous rencontrez dans votre banque ignore tout simplement le mécanisme de création de l’argent et vous répondront qu’ils prêtent l’argent des autres déposants… Cette ignorance est aussi très présente dans le milieu politique…

A vous citoyens de propager la connaissance !

Oups une correction à apporter :

« l’individu D qui va le déposer à sa banque 3 qui pourra offrir 90 % de 900 euros à un client E lors d’un crédit soit [s]910 euros[/s] [b]810 euros[/b] et ainsi de suite… »

Cher @Buzz, moi je te soutiens à fond !!! J’ai déjà écrit tout ça sur come4news et ailleurs, j’ai fait des vidéos sur youtube et Daily…

Aujourd’hui à ton tour : c’est dur, t’as remarqué qu’il y en a qui comprennent pas même la moitié du concept que tu expliques !

Faut dire que comme système opaque on est servi !

Plus on sera nombreux à en parler mieux ça vaudra : te décourage pas, tu n’es pas seul et on finira par vaincre !

L’Etat français retrouvera tot ou tard son pouvoir de créer son argent et nous nos libertés.

j’ai voté ! +1

jmarc2006 :

Effectivement les idées préconçues ont la vie dure et certains n’acceptent pas quand on leur démontre que le monde tel qu’il pense le connaître est faux…

Ce monde est encore majoritairement dominé par la tricherie, la malhonnêteté, l’occultisme, les manipulations… Celles-ci ne survivront pas et petit à petit nous construirons un monde basé sur la justice, l’équité, la coopération, la confiance… des principes durables car nécessaires pour tous !

Pour cela il faut discriminer les vraies informations des fausses…

C’est ce que nous faisons et nous continuerons jusqu’à la réussite, quelque soit l’opposition !

Merci à vous pour votre implication !

Ce système persiste parce que chacun y contribue : l’Etat, le Marché, le Citoyen.

Chacun y contribue parce que chacun en profite : l’Etat parce que miné par une élite oligarchique, le Marché parce que il répond à sa logique de profit maximal pour effort minimal voir nul, le Citoyen parce qu’obsédé par la satisfaction immédiate de ses désirs ou ce qu’il considère comme tel, soumis à la propagande libérale.

Les diverses aberrations de notre système économique persistent pour une raison simple : ce n’est plus la Cité qui détermine la marche de l’Economie mais l’inverse…

Une situation pareille dans l’Athènes antique et jamais nous n’aurions entendu parler de Socrate ou Aristote.

La question est de savoir qui a la prééminence : la Cité ou le Marché. La réponse à cette question définit alors l’évolution future de nos sociétés.

Le fait que la plupart de nos concitoyens n’entendent rien à tout ce jargon mathématico-économique est voulu…même des philosophes éminents n’y entendent rien alors qu’ils sont pourtant habitués à flirter avec des abstractions.

Cela est voulu, du moment que le Savoir est passé de la Cité au Marché…celui qui contrôle la transmission du Savoir contrôle la Cité.

Il suffit d’allumer une télé, de lire un « journal », de constater l’état de notre Education Nationale pour comprendre qui aujourdhui a les rênes de cette transmission.

La Cité a su libérer le Savoir de l’obscurantisme religieux, pour le transmettre juste après à l’appétit des marchands…

Encore une fois, tant que les citoyens ne sauront percevoir le caractère « inhumain » de nos sociétés et de l’illusion représentée par la libérale démocratie, cela continuera ainsi…

Le seul conseil à donner : lire, réfléchir, agir…

Ce système « création de monnaie/intérêts » est fondé sur la confiance : mutuelle et réciproque : banques-Etat, prêteur-emprunteur, citoyen-Etat, autant dire en résumant confiance Cité-Marché-Citoyen.

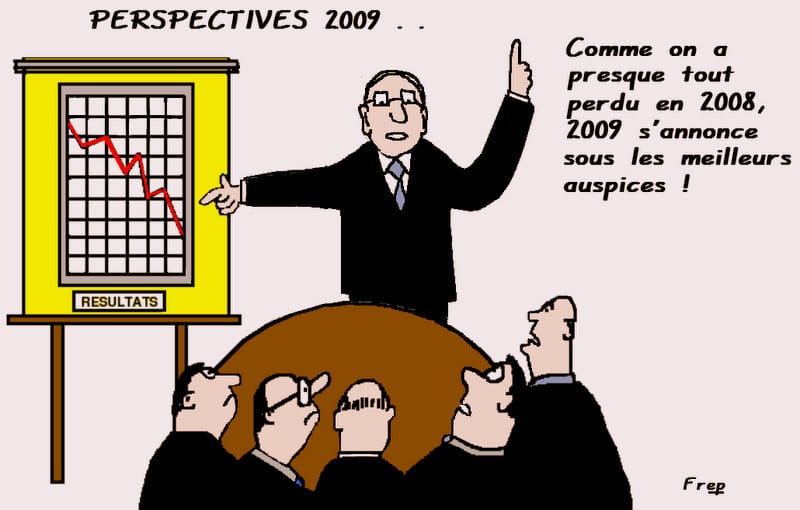

Si cette confiance n’existe plus ou est sujette à caution, comme dans le cas présent : crise globale, ce système n’est plus valable.

La confiance envers les banques n’existe plus, celles-ci ayant bien souvent confondu leur fonction première et leurs intérêts, la confiance envers l’Etat de la part des citoyens est affaibli, l’Etat ne satisfaisant plus à sa fonction de protecteur et garant, et se dévoie en servant des intérêts particuliers.

Dés lors, le pacte de confiance réciproque et mutuelle est rompue, et ce système doit être au mieux changé, au pire réformé.

Je conseille la lecture des Stoïciens et de s’intéresser à la finance islamique.

Les Stoïciens pour le Citoyen et la Cité, qui permettrait à tout un chacun de comprendre que l’existence ne se résume pas à consommer et à la satisfaction immédiate de nos désirs (stade pré-pubère de l’évolution), la finance islamique pour les économistes peut relativement et dans une certaine mesure offrir une alternative à un système fondé sur le crédit et l’intérêt.

Tout à fait d’accord avec jackdaniels !

C’est même surprenant que certains, même sur ce site, aient encore confiance en ce système bancaire qui démontre tous les jours ses méfaits…

[b]Ce système persiste parce que chacun y contribue : l’Etat, le Marché, le Citoyen.

Chacun y contribue parce que chacun en profite[/b]

Tous ces prêts peu fiables consentis ont crevé l’économie CQFD

[b]s’intéresser à la finance islamique[/b]

si c’est comme la religion, ça craint l’extrémiste

[b]

Lorsqu’un particulier, une entreprise ou une collectivité publique a besoin d’une avance d’argent, elle vient réclamer un crédit à sa banque.

La banque, après examen de la capacité de remboursement du demandeur va accepter ou non d’avancer de l’argent qui devra être restitué petit à petit sur une période donnée avec un taux d’intérêt en faveur de la banque.[/b]

La crise du crédit vient de cette dérogation : sans examen de la capacité de remboursement du demandeur

« [i]s’intéresser à la finance islamique [/i]

si c’est comme la religion, ça craint l’extrémiste »

Une généralisation qui va faire plaisir à 6 millions de concitoyens…

« La crise du crédit vient de cette dérogation : sans examen de la capacité de remboursement du demandeur »

La crise du crédit vient surtout de la capacité des banques à pouvoir prêter plusieurs fois la quantité d’argent qu’elles possèdent réellement ! Il suffit qu’une petite partie des remboursements ne soit pas honorés pour qu’elles se trouvent immédiatement en difficulté…

[b]Si les contribuables n’étaient pas là pour renflouer les banques, à ce jour elles auraient TOUTES fait faillites[/b] à part les banques éthiques et certaines banques islamiques qui ne prêtent que l’argent qu’elles possèdent..

Si on laisse le système tel quel, cela se reproduira à nouveau dans quelques années…

@pourquoi: vous écrivez en réponse à un de mes commentaires ceci: « s’intéresser à la finance islamique si c’est comme la religion, ça craint l’extrémiste »

votre réaction est somme toute typique, toute référence à l’Islam par une sorte de réflexe pavlovien engendre immédiatement une réference à l’extremisme…

La finance islamique est intéressante uniquement du point de vue économique, et de sa perception du crédit à intérêt, le fait qu’elle était conçue afin de satisfaire une morale de type religieux n’a que peu d’importance…

le problème de l’intégrisme religieux ne doit pas nous empêcher des modéles économiques alternatifs, où les notions de crédit et intérêts ne sont placés au centre et comme fondement du système que nous connaissons…voilà tout…

encore faut-il être apte à chercher des solutions possibles aux problèmes induits par notre propre conception du système bancaire…

jackdaniels (excellent whisky en passant)

Quand on lit chaque jour les ravages des islamiques, ça craint toujours, désolé

@pourquoi:

s’intéresser à la finance islamique n’a aucun lien avec la violence de certains courants intégristes musulmans.

Le fait est que notre système étant basé sur la confiance qui est avant tout une notion relative à l’éthique voir la morale vit une crise de confiance.

L’intérête de la finance islamique est de deux ordres: d’abord la perception de la notion de crédit/intérêts et du prêt, ensuite l’éthique que cela induit, le fait que cette é »thique soit issue d’une morale de nature religieuse n’enlève rien à son intérêt pour assainir notre système.

L’extrémisme religieux n’entre absolument en compte lorsqu’on s’intéresse aux notions d’éthique en économie ou à la nature du rapport crédit/intérêts, prêteur/emprunteur et la façon dont ces divers élements doivent se conjuguer afin de satisfaire à des impératifs tels que confiance, fiabilité, et « santé économique »…

notre système en tant que tel n’est pas né suite à un phénomène de génération spontanée, il a lui aussi avant d’émerger en tant que tel, une évolution qui a été intrinsèquement liée à la religion dominante (christianisme) dans notre histoire et nos sociétés…

Donc à nouveau,je me répète, la finance islamique peut offrir des pistes alternatives, adopter un modèle économique ne signifie pas se convertir à une religion…en suggérant cela, vous tenez le même discours que les intégristes musulmans qui confondent modèle occidentale et religion chrétienne…vous n’êts pas si différente en fait…

cordialement,

http://mediawatch.afp.com/?post/2009/02/20/La-crise-du-credit-expliquee-simplement

Quand l’argent devient le sujet important, c’est qu’il ne nous est pas indifférent pour vivre richement ;D

Il n’y a pas que les banquiers ou les fonctionnaires qui profitent de l’argent qui ne leur appartient pas. Facile de dépenser l’argent des autres. Même les dirigeants syndicaux semblent laisser leur solidarité au vestiaire quand il s’agit de se payer un gueuleton! http://evenement.branchez-vous.com/2009/03/125_000_de_frais_de_restaurant.html

Si on demandait des enquêtes sur les syndicats ?

Mais il n’y a que les banquiers qui profitent d’un argent qui n’existait pas…

Non c’est faux.

Tous profitent quand ce n’est pas leur argent en cause

Vous pouvez préciser avec des exemples SVP ?

« Tous profitent quand ce n’est pas leur argent en cause »

PAS DU TOUT !

CE SONT LES VOLEURS QUI PROFITENT QUAND LEUR ARGENT N’EST PAS EN CAUSE !!!

Quand les extrêmes se rejoignent

LE TERME « BANKSTER » EST UN NEOLOGISME INVENTE PAR LEON DEGRELLE, AVEZ-VOUS DES APPOINTANCES POUR LE NAZISME MONSIEUR VERITAS?

Pour tuer son chien on dit qu’il a la gale.

Pour discréditer un interlocuteur on dit qu’il est antisémite ou nazi…

Bravo pour l’argument ! Le débat va avancer comme ça… 😮

Leon Degrelle était un fervent chrétien…ce qui ne l’a pas empêché de se fondre dans une idéologie paienne(sic)…..

Oui bonjour Buzz ! cet infâme libertus -infâme , parce qu’il n’y a pas d’autre termes pour le désigner – va jusqu’à me diffamer sur internet pour dire que je suis antisemite

« http://e-cri-ture.blogspot.com/2008/12/jean-vautier-lantismite-cretin.html

lunes 29 de diciembre de 2008

Jean Vautier l’antisémite cretin !veritas

Etiquetas: le nouvel ordre mondial, libertus «

Degrelle était antisémite, chrétien, complotiste, démagogue, anti-tout, un peu à la manière de Veritas.Reprennez les commentaires de Veritas et les slogans de Degrelle, vous verrez beaucoup de points communs….. les extrêmes se rejoignent souvent !

avec un pseudo VERITAS déjà c’est pas se prendre pour une merd….. quelle suffisance

est-ce que je dérangerais un peu ces beaux messieurs ? !!!!!

Bon ne nous perdons pas dans des attaques personnelles…

Le sujet est trop important pour s’en détourner !

Allez un petit défi :

Qui peut argumenter sur la légitimité des banques à demander un intérêt lors des crédits ?

Afin que je puisse contre-argumenter… Merci

Le sujet est trop important pour s’en détourner !

« suffisance » j’avais raison

@ Pourquoi : défi non relevé ! sans surprise…

Au fait puisque vous n’apportez rien au sujet vous pouvez vous abstenir d’y participer puisque vous n’avez aucune compétence en la matière…

Ainsi vous laisserez ceux que ça intéresse débattre efficacement…

(ça vaut aussi pour l’article « la vérité sur la dette »)

Au revoir et merci !

Et vous avez quelle compétence buzz ?

ça vaudrait la peine de vous décrire

car là une idéologie de blog en vaut toute autre n’est-ce pas !

« Et vous avez quelle compétence buzz ? »

On les reconnait aux informations que je donne et aux arguments que j’apporte !

On ne peut pas dire la même chose de vous qui avez laissé une cinquantaine de messages ici sans parler une fois du sujet… Vous n’avez rien d’autres à dire que « c’est du rève, de l’utopie, personne de vous écoute, si c’était si bien ça se saurait… »

Toutes les informations de l’article sont vérifiables par des cours d’économie ou des données officielles de la banque de France ou de la FED…

Une fois qu’on a prouvé que l’analyse de la situation est correcte il ne reste plus qu’à se rendre à l’évidence : ce système bancaire doit être changé !

[b]On les reconnait aux informations que je donne et aux arguments que j’apporte ! [/b]

euh prétention quand tu nous tient

« Le candide » a aussi une argumentation qui vaut la peine d’être lu

mais lui il ne se prend pas pour GOUROU et DICTATEUR

et là il fait plus crédible que ce buzz poussif

Puis si vous ne savez argumenter sans insulter, imaginez la réception de votre idéologie face à la population.

Je ne pense pas que 100% vous dirons « génie ». En 2009 qu’aucun économiste mondial n’y ait pensé, permettez moi de vous dire « prétention d’étudiant »

Finalement il n’y a que pourquoi qui trouve grâce à ses yeux !

le serpent se mord la queue ! il va attraper une indigestion !

l’asphyxie le guette !!!!

veritas et ses vérités estudiantines ;D

[b]ce système bancaire doit être changé ![/b]

modulé oui, contrôler oui, plus ferme oui

mais le sans intérêt NON

l’abus sera vite l’antithèse de sa valeur, si valeur il y a

@pourqoui: vos constantes attaques ad hominem ne démontrent en rien l’incompétence ou « l’arrogance estudiantine » de buzz, elles témoignent vant tout de votre incapacité à débattre et à formuler des contre-arguments en lien avec ceux de buzz.

Vous renvoyez sans cesse aux prétendus spécialistes/économistes: doit-on vous rappeler que ces derniers, dans leur immense majorité et en dépit de leurs « compétences » d’experts n’ont pas anticipé cette crise et ont même parfois nié son émergence.

Les idées évoluent, un jour ou l’autre certaines viennent corriger ou contredire celles qui jusque là semblaient crédibles et fiables. Les scientifiques avant Newtoon ou Einstein étaient parfaitement surs de la manière dont ils concevaient l’organisation du monde physique, et ne remettaient pas en cause leurs postulats ainsi que leur validité. Avec une attitude telle que la votre, tout progrés ou toute alternative devraient être réservé à ceux qui vivent par leur mainmise sur l’économie et la société, votre attitude à un autre moment de l’histoire si elle avait été généralisée ferait qu’aujourdhui nous serions encore convaincu que notre terre est plate et que le soleil tourne autour d’elle.

Donc cher pourquoi, proposez vos idées, opposez vos arguments à ceux de buzz, afin que le débat puisse avoir lieu entre vous. L’age ou le profil de buzz n’ont rien à voir avec le débat qu’il tente d’instaurer, du même que votre age ou votre profession n’ont rien à y voir. Il s’agit de débattre et non d’une confrontation d’egos.

Cordialement,

« »Le candide » a aussi une argumentation qui vaut la peine d’être lu

mais lui il ne se prend pas pour GOUROU et DICTATEUR

et là il fait plus crédible que ce buzz poussif »

J’ai répondu à tous les arguments de Le Candide en démontrant qu’il se trompait…

Comme vous il faisait des raccourcis qui l’arrangeait…

Moi je n’ai fait aucun raccourci, j’attend encore des arguments sérieux pour dire que notre proposition est mauvaise…

D’ailleurs vous semblez un peu isolé à critiquer l’article tous les deux…

« En 2009 qu’aucun économiste mondial n’y ait pensé, permettez moi de vous dire « prétention d’étudiant » »

Je vous ai rappelé plusieurs fois les noms d’écnomistes qui défendent ce projet… Il y a dans ce lot 2 prix Nobel, un chercheur du CNRS, des profs de faculté…

« Puis si vous ne savez argumenter sans insulter »

Pardon ? Où ça ? Je vous laisse chercher la moindre insulte…

Par contre moi je peut trouver dans vos commentaires les mots « dictateur, chier, Hitler, secte, gourou »…

Allez cessez donc vous êtes ridicule !

[b] Il s’agit de débattre et non d’une confrontation d’egos. [/b]

en quoi débattre serait « enfoncer à la masse » une théorie ?

Je le dis, mieux réguler le système mais pas le casser.

emprunter sans intérêt c’est favoriser les abus tout azimut

ce sont bien ces abus qui ont créé la crise du crédit

en quoi remodeler même réinventer le système sera une garantie de ne plus jamais tomber en crise économique ?

personne ne le prouve ici

@pourquoi:

vous écrivez : « emprunter sans intérêt c’est favoriser les abus tout azimut

ce sont bien ces abus qui ont créé la crise du crédit » votre propos démontre à lui-seul que le fait de conditionner le crédit à l’intérêt n’emp^che pas les abus, il les provoque même.

Vous dites que la disparition de l’intérêt favoriserait les abus, mais que je sache cette crise actuelle et les abus obervés sont bien issu d’un système où le crédit est conditionné à l’intérêt,non? donc ma question: en quoi le couple crédit/intér¨t empêche-t-il les abus que vous dénoncez?

à nouveau vous affirmez qu’il faut encadrer, controler,etc…mais dit plus clairement cela signifie bel et bien de changer de système, et non pas de le modérer ou de le réformer.

Ce système vise à refuser tout encadrement/contröle de l’Etat, voila ce qu’est le libéralisme, vous proposez plus de contrôle ou d’encadrment, donc vous ne faites rien d’autre que de demander bel et bien un changement de système et non pas sa réforme.

Un contrôle par l’Etat allant à l’encontre du non-controle étatique poroné par le libéralisme.

Quant au protrait que vous dressez de buzz, il me semble vraiment exagéré, je ne l’ai pas perçu comme « imposant » de manière dictatoriale ses vues, mais de les proposer et de les soumettre à la controverse et au débat, cela n’est en rien une posture dictatoriale ou arrogante, cher pourquoi.

Cordialement,

Pourquoi : à vous lire, vous faites du lobbying bancaire , c’est tout !

ma parole vous etes un représentant du syndicat des banques !!!!

CHICAGO PASSE TON CHEMIN !

Si je l’ai prouvé !

Mais il n’y a pas plus sourd que celui qui ne veut pas entendre…

Les banques en prêtant plusieurs fois le montant d’argent qu’elles possèdent sont archi-fragiles par nature…

En limitant leur pouvoir de création monétaire la crise que nous connaissons n’aurait pu se produire…

Concernant l’article « la vérité sur la dette », la proposition n’est pas d’enlever l’intérêt pour tout le monde mais seulement pour les Etats…

On peut toutefois discuter de la légitmité du profit de ces intérêts par les seules banques…

vous dites: « personne ne le prouve ici »

effectivement, il serait difficile de le prouver mais c’est le cas dans nombre de situations, où la prueve ne peut survenir qu’a posteriori…

Vous ne faites que dire qu’a priori, cela créerait plus d’abus, ainsi donc de la même manière que celle que vous dénoncez vous ne prouvez rien.

Rien n’est jamais prouvé a priori, c’est a posteriori que l’on tire le bilan.

[b]en quoi le couple crédit/intér¨t empêche-t-il les abus que vous dénoncez? [/b]

parce que les banquiers ont oublié de faire leur boulot : vérifier la solvabilité de l’emprunteur

[b]CHICAGO PASSE TON CHEMIN ![/b]

sur que là tu te fous de la gueule des gens toi

« en quoi le couple crédit/intér¨t empêche-t-il les abus que vous dénoncez?

parce que les banquiers ont oublié de faire leur boulot : vérifier la solvabilité de l’emprunteur »

Et ne pensez-vous pas que sans les intérêts à payer la personne insolvable serait devenu solvable ?

Rappelons que pour un logement les intérêts sur 15 ans à environ 5%/an doublent le prix de la maison…

@pourquoi:

« en quoi le couple crédit/intér¨t empêche-t-il les abus que vous dénoncez?

parce que les banquiers ont oublié de faire leur boulot : vérifier la solvabilité de l’emprunteur »

je crois que vous simplifiez volontairement les causes de la crise actuelle. La solvabilité ou non de « l’emprunteur » n’est pas la cause unique de cette crise, elle n’en est même pas un facteur déterminant. Les « emprunteurs » particuliers sont soumis à ce processus de vérification de leur solvabilité conditionnant l’acceptation ou non du dit crédit, de la même manière les Etats sont soumis à un processus semblable.

le noeud du problème est éthique voir moral, puis fonctionnel.

la présence ou non d’intérêt ne suffit pas en elle-même à être une protection aux abus. Donc à nouveau, un système où l’intérêt serait inexistant ou soumis à des critères différents ne serait pas forcémment synonyme d’abus comme vous le dites.

vous affirmez d’emblée qu’un tel système serait générateur d’abus, de preuve vous ne pouvez en fournir. Pour fournir la preuve d’un abus, il faut que celui-ci soit constaté, et que donc la situation le permettant soit réelle et non théorique. Or nous avons la preuve manifeste d’abus (la crise actuelle en témoigne), abus liés directement au système actuel.

Cordialement,

[b]Et ne pensez-vous pas que sans les intérêts à payer la personne insolvable serait devenu solvable ? [/b]

NON

[b]Rappelons que pour un logement les intérêts sur 15 ans à environ 5%/an doublent le prix de la maison…[/b]

et alors? Si tu n’as pas d’argent pour payer cash, pourquoi faudrait-il te prêter sans rien en retour?

un logement serait un troc ?