La loi Lagarde comprend plusieurs volets, les uns sur le crédit à la consommation (surtout de meilleures informations pour l’emprunteur), d’autres sur les prêts immobiliers.

Depuis mai dernier, les banquiers et organismes de crédit s’emploient à en contourner les exigences. Par exemple, si l’emprunteur immobilier peut bien, théoriquement, choisir son propre assureur, les banques s’arrangent pour faire des offres comportant des garanties annexes inutiles (car l’assureur privé doit présenter une offre identique à celle de la banque) ou pour forcer la main de l’emprunteur en ne lui laissant que 15 jours pour profiter d’un taux plus avantageux lié à l’adoption de leur contrat d’assurance.

La finance avait déjà réussi à retarder le vote de la loi (prévu fin 2010 ou début 2011, il n’est intervenu qu’en mai). Elle était aussi parvenue à relever le plafond des prêts (à 75 000 euros contre 21 500 pour les opérations de rénovation). Et de nombreuses exemptions avaient été arrachées.

En Grande-Bretagne, la commission présidée par Sir John Vickers a réussi à faire entrer en application diverses réformes, dont certaines seront impératives à partir de 2015 (et effectives en 2019). L’une d’elle vise à ce que les prêteurs immobiliers vérifient la solvabilité de l’emprunteur. Ce qui aura des effets pervers, notamment pour les artisans, commerçants et libéraux. Il leur sera plus difficile de se relocaliser. De même pour les salariés licenciés. C’est en fait l’un des effets pervers des incitations à la propriété privée du domicile et au refus de réglementer les loyers, les charges de copropriété, &c.

La City crie au loup

On peut pourtant considérer que la commission réformant les activités bancaires a été plutôt timorée. D’une part, elle consent un délai considérable, et tout comme le dispositif Volker, entré en vigueur aux États-Unis, ses dispositions restent bien en-deçà du Glass-Steagall Act de 1933 (abrogé en 1999). Cela n’empêche par une partie du Square Mile, la City, de hurler qu’on l’égorge et que tout ce qui limite son autonomie et sa liberté est dommageable pour l’économie.

En Grèce, en Italie, en Espagne, beaucoup crient au contraire que la crise monétaire est un bon prétexte pour imposer des salaires vietnamiens et une législation du travail à l’africaine (ou à l’américaine, avec l’employment at will, sans contrat, licenciement non motivé sans préavis à la clef). Un bon moyen aussi d’exonérer les professions financières de toute responsabilité antérieure.

Le dispositif Bâle III, relayé et renforcé par la commission Vickers, impose aussi aux banques de forts ratios de solvabilité, soit à renforcer leurs fonds propres. En France, ce sera 9 % (alors qu’en Suisse, ce peut-être déjà 19 % de capitaux propres ; au Royaume-Uni, ce sera 10 %).

Non seulement la City proclame que les réformes lui coûteront deux, trois fois plus que ce que prévoit la commission, mais certains menacent de se délocaliser en Asie. Ce alors même que les plus grosses banques « universelles » se voient exemptées de devoir totalement scinder leurs activités (elles devront toutefois créer des sas étanches, des pare-feux). L’idée directrice est pourtant d’empêcher qu’elles soient trop coûteuses à sauver et que les déposants soient mieux protégés.

La City va donc batailler sur deux fronts. Faire payer aux clients leur restructuration (mais déjà, la commission vise par exemple à faire réduire les prélèvements sur les opérations de retrait de livres ou de devises étrangères), d’une part, faire pression pour adoucir le dispositif d’autre part. En quatre ans, elles auront le temps de faire se raviser maints parlementaires… et ministres.

Quelle productivité ?

Plus les ordinateurs sont devenus puissants et moins coûteux, plus la finance a grossi ses effectifs, ses profits, et les rémunérations de ses dirigeants. Elle a fini aussi par diriger l’économie tout entière, imposant ses vues aux entreprises, proposant des produits de plus en plus complexes, voire risqués, constamment modifiés, un peu comme les contrats des sociétés de téléphonie.

La finance joue aussi le chantage à l’emploi. Mais il y a emploi et emploi : le productif de bien-être partagé, le productif de profits captés. Au Royaume-Uni, en 2007, avant la crise des caisses d’épargne étasuniennes (les Savings & Loans), la charge salariale des banques était de 40 milliards de livres, elle est à présent de 52 milliards (62,27 milliards d’euros). 12 milliards d’euros de mieux en quatre ans, soit trois milliards par an ! Qui, parmi les salariés d’autres secteurs, s’est fait 3 000 euros de mieux chaque année depuis 2007 ? Peut-être les dirigeants des hypermarchés ayant réussi à acheter moins cher aux producteurs pour gonfler leurs marges. Mais qui paie l’addition au final ?

Ces profits ont d’ailleurs été « réinvestis » dans le très haut de gamme, en consommation courante (plus question de petits champagnes, rien à moins de 100 euros du col), en résidences, véhicules (voitures, bateaux) la plupart du temps inoccupés ou rarement utilisés (pour le logement, la banque fournit à loyer minoré, pour les déplacements courants, c’est la voiture de fonction).

Pourtant, des études tendent à montrer que ce ne sont pas les très hautes rémunérations qui ont incité à prendre des risques ; ne serait-ce pas plutôt l’expansion immodérée à l’international (cas de Dexia, du Crédit agricole, de tant d’autres), la création de filiales spécialisées ? Histoire d’accompagner les délocalisations sur place, dans les pays de destination ? De plus, très souvent, les rémunérations ont été liées au gonflement du bilan, au chiffre d’affaires, et non aux profits.

Pas question pourtant de limiter les rémunérations ou les dividendes, si ce n’est volontairement (ou forcés par la chute des cours des actions des banques). Pour les banques anglaises, les dividendes vont en particulier aux caisses de retraite.

Pas d’alternative ?

Pas d’alternative ?

Pour contenter « les marchés », les banques vont donc restreindre le crédit, moins rémunérer les dépôts, faire remonter les taux d’intérêts des emprunteurs. Licencier, aussi.

Et, en prêtant moins aux entreprises, surtout celles de main-d’œuvre, peser globalement sur l’emploi. Mais qui sont donc ces fameux marchés si ce ne sont des financiers ?

Je ne sais si on enseigne encore dans les sections économiques (préparant au bac ES) la fameuse phrase de Karl Marx : « le renard libre dans le poulailler libre ». On nous a aussi fait valoir que la libre concurrence entre entreprises privées faisait baisser les prix.

Sans doute… Sauf que les oligopoles fonctionnent à plein pour se concerter sur les prix ou se répartir les marchés tant qu’on ne leur donne pas un coup d’arrêt par d’assez fortes amendes. Sauf que… le progrès technique n’y serait-il donc pour rien ?

Depuis que nous sommes obligés de payer en ligne, d’acheter des billets à des machines, de pré-remplir des formulaires que des guichetiers ou employés rédigeaient autrefois, payons-nous vraiment moins cher ?

Peut-on m’expliquer pourquoi de petits restaurateurs de quartier proposent de copieux plats du jour et les servent à table à – légèrement – moindre prix que des self-services ? Ah, oui, c’est vrai, ils sont trop petits pour obtenir du crédit et s’ils innovaient, se transformer en franchises…

Les financiers ont peut-être raison. Si une taxe sur les transactions financières n’était imposée qu’en Europe, ils finiraient par s’implanter ailleurs. C’est la libre entreprise, la libre concurrence.

Et bien sûr, travailler moins, mais mieux, pour gagner moins, cela conduirait à la faillite. Inéluctable. Il faut travailler plus pour rembourser davantage… Il faut encore hausser les loyers pour pousser les gens à la propriété individuelle. Sauf que cela ne marche plus, et qu’à Paris, pour compenser, il faut aussi rallonger les temps de transport, bétonner, étendre sans cesse le Grand Paris. Les loyers deviennent prohibitifs, et plus aucun ménage, à moins de 5 000 euros de revenu mensuel, ne peut envisager de loger une famille dans le moindre appartement en bon état mis en vente.

Il n’y aurait donc plus que ce qui est bon pour la finance qui puisse assurer le bien-être du plus grand nombre, selon la théorie du trickle down (enrichir le sommet pour que la base recueille quelques gouttes du profit) ? Aucune alternative. Vraiment ?

Cuba, qui vient de décréter trois jours de deuil national en la mémoire de Kim Jong-Il, le dictateur coréen, est un bien commode repoussoir. Et pourtant, ce 20 décembre, le crédit vient d’y être autorisé, des terres en friches ont été concédées, et tout est fait pour encourager le tourisme et l’investissement local par la diaspora : ce n’est pas déjà le capitalisme chinois, mais déjà un premier pas. Les Cubains pourront prier la Vierge de la charité du cuivre, sa statue sera érigée, le Vatican va sans doute un peu investir.

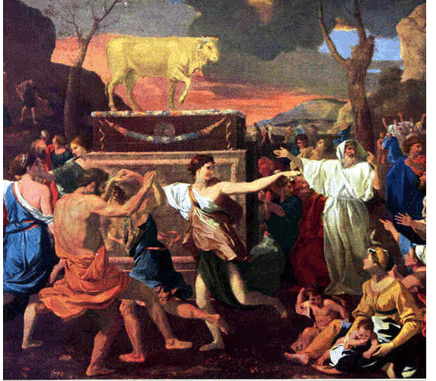

Avant, c’était Apis, le veau d’or, gage de moissons et d’enrichissement. Là, c’est partout la Phynance, avec une touche de religiosité pour faire passer la pilule et réconforter les désorientés. Il n’est pas sûr du tout que « c’était mieux avant ». Mais avoir échangé la « sainte » inquisition pour les agences de notation, ce n’est guère rassurant.

[b]Je crois que l’expurgation des 5 ou 10 plus hauts revenus des banques aurait été une mesure salutaire plus qu’aucune autre, dans la mesure ou les successeurs de ces « martyrs de la finance » auraient fait très attention à ne pas franchir les lignes et ce au titre de leur responsabilité coupables ou non ! Il ne s’agit pas de détruire les banques mais de donner un coup de semonce qui s’entende à l’autre bout de la planète.[/b]

[b]Expurgation[/]

– Quelle exquisité lumino électro dépendante

vlà un bon cantique – en haute énergie – qui s’entendra et surtout s’étendra à plus de 40.000 Km/sec (effet papillon sous constante de planck:E=hv) à l’autre bout du réseaux – cristallin!

notons toutefois que sous principe d’incertitude d’Heisenberg:

– dans la théorie des corps noirs, notamment pour l’expression de la luminance, on utilise deux autres constantes de Planck appelées C1 et C2

sourire

…