Caractéristiques et historique des produits

Entre le 1er juillet 2001 et le 25 avril 2002, la Caisse d’Épargne a lancé une famille de six produits baptisés Doubl’Ô, conçus par sa filiale Écureuil Gestion FCP (qui sera ultérieurement intégrée à Natixis Asset Management) ; leur nom fait écho au slogan qui vante leurs mérites : Doubl’Ô/« doublez votre capital [en six ans] en toute sérénité ».

Le nominal est de 150 € par part et les frais d’entrée s’élèvent à 2 % ; le souscripteur découvrira ultérieurement des frais de gestion d’un montant qui peuvent atteindre 0,7 % l’an dans le cas des contrats d’assurance-vie Nuances 3D et un peu moins dans le cas des PEA et comptes-titres.

Ils appartiennent à la catégorie des « fonds garantis à formule » (dite aussi « fonds à promesse »), sans pour autant que cette dénomination (qui figure sur les notices réglementaires mais pas du tout sur les brochures publicitaires) soit réellement explicite pour le grand public, c’est le moins qu’on puise dire ! Ce sont des Fonds Communs de Placement (FCP) éligibles au Plan d’Épargne en Actions (PEA) ; une option qui, elle, est bien connue.

Ils sont construits sur un « panier » de 12 actions internationales diversifiées pour chacun.

Certains noms sonnent prestigieusement aux oreilles de l’homo vulgaris : AGF, Axa, Bank of America, BP, Canon, EADS, Ford, France Télécom, General Electric, IBM, Lloyds, LVMH, Microsoft, Nestlé, Nokia, Peugeot, Philips, Renault, Sanofi Synthélabo, Schlumberger, Schneider Electric, Société Générale, Sony, Suez, Toshiba, Total Fina Elf, Vivendi Universal, Volkswagen, Walt Disney ; d’autres un peu moins : Allianz AG, Cap Gemini, Merck & Co, Metro, Philip Morris, Procter and Gamble ; d’autres beaucoup moins : Johnson and Johnson, HSBC Holding PLC, JP Morgan Chase, Pfizer, Tesco, Wal Mart, Zurich Financial. D’autres enfin lui sont totalement inconnus : Abbey National, Ahold NV, Endesa SA, NTT Domoco, Takeda Chemical, Telefonica SA, TIM !

Les cours de ces valeurs sont observés à huit « dates de constatation » (concrètement, à la fin des 17ème, 18ème, 19ème, 20ème, 21ème, 22ème, 23ème et 24ème trimestres de chacun des FCP). C’est la variation du niveau de ces cours par rapport au cours à la date du lancement du FCP qui constitue le cœur de la formule. Laquelle est obscure à souhait :

« Si, à chaque fin de trimestre, aux dates de constatation, entre le [date d’ouverture] et le [date d’échéance], on constate qu’aucune action du Panier n’enregistre une baisse d’au moins 40 % par rapport à son cours le [date d’ouverture], le porteur ayant souscrit le [date d’ouverture] avant 12 heures percevra le [date d’échéance], au titre de la garantie, le meilleur remboursement entre :

200 % de son investissement initial, hors commission de souscription, soit un rendement annuel de 12,25 % ou ;

100 % de son investissement initial, hors commission de souscription, multiplié par l’évolution du Panier calculée à l’échéance.

Si, à l’une des dates de constatation de chaque fin de trimestre, entre le [date d’ouverture] et le [date d’échéance], on constate qu’une action du Panier enregistre une baisse d’au moins 40 % par rapport à son cours le [date d’ouverture], le porteur ayant souscrit le [date d’ouverture] avant 12 heures percevra le [date d’échéance], au titre de la garantie, le meilleur remboursement entre :

100 % de son investissement initial, hors commission de souscription, majoré d’un coupon qui progresse de 12,5 % par trimestre échu à compter du [date de première constatation], et ce jusqu’à la date de constatation où l’on observe qu’une action du Panier a enregistré une baisse d’au moins 40 % ou ;

100 % de son investissement initial, hors commission de souscription, multiplié par un pourcentage compris entre 60 % et 95 % de l’évolution du Panier calculée à l’échéance ».

En majorité, les titres n’interviennent dans le panier que d’un seul FCP ; onze en revanche figurent dans ceux de 2 FCP (Allianz AG, BP, JP Morgan Chase, Lloyds, Nestlé, NTT Domoco, Procter and Gamble, Prudential, Sony, Wal Mart et Walt Disney) et quatre dans ceux de 3 FCP (Canon, Ford, LVMH et Philips) ; France Télécom quant à lui, figure dans les paniers de 4 FCP.

Pourquoi ces valeurs ont-elles été retenues ? Selon les brochures commerciales, il s’agit d’« une sélection rigoureuse de valeurs sûres : pour constituer un panier d’actions dynamique, les experts de la Caisse d’Épargne ont sélectionné 12 valeurs internationales présentant un potentiel exceptionnel de croissance. De plus, ils ont privilégié des entreprises dont la diversification géographique et sectorielle est un gage supplémentaire d’optimisation de la performance ».

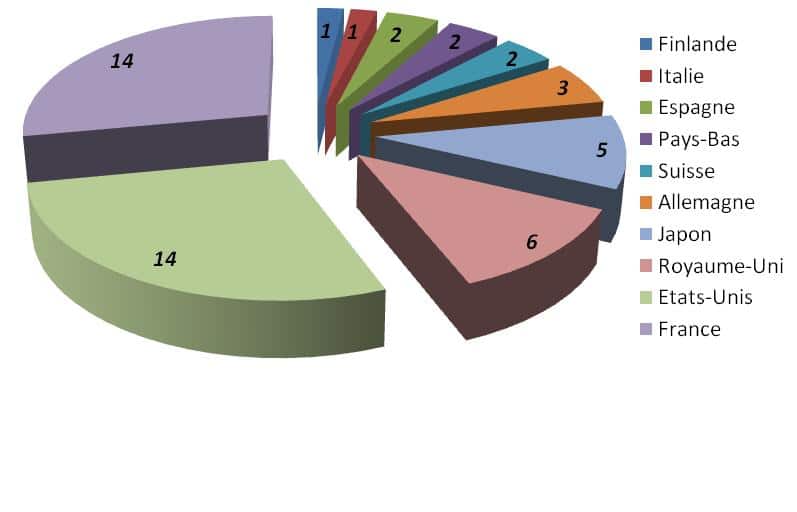

De fait, ces cinquante titres se répartissent entre dix pays et dix-sept secteurs d’activité :

Mais sont-elles véritablement des « valeurs sûres » ? La réponse est nuancée … Une analyse de leur performance au cours des six années de la durée de vie des FCP auxquels elles participent révèle les résultats suivants :

|

Allianz AG |

Canon |

Cap Gemini |

Endesa SA |

France Télécom |

General Electric |

JP Morgan Chase |

Johnson and Johnson |

LVMH |

Philips |

Sony |

Total Fina Elf |

|

‑60,27% |

164,96% |

53,12% |

104,30% |

-44,05% |

-32,23% |

-13,40% |

6,86% |

77,31% |

-24,69% |

-19,19% |

64,21% |

|

Performance globale du panier Doubl’Ô à la première date de constatation (4 ans) : 23,08% |

|||||||||||

|

‑39,17% |

205,42% |

153,72% |

252,56% |

‑51,24% |

-20,16% |

25,75% |

5,00% |

117,22% |

8,75% |

31,43% |

77,78% |

|

Performance globale du panier Doubl’Ô à l’échéance (6 ans) : 63,92% |

|||||||||||

|

Allianz AG |

Bank of America |

BP |

EADS |

Canon |

Ford |

France Télécom |

LVMH |

Nestlé |

Société Générale |

Sony |

Volks |

|

‑49,42% |

37,84% |

16,46% |

125,64% |

199,79% |

‑51,76% |

‑56,72% |

72,33% |

8,24% |

82,31% |

18,88% |

5,60% |

|

Performance globale du panier Doubl’Ô Monde à la première date de constatation (4 ans) : 34,10% |

|||||||||||

|

‑39,17% |

37,27% |

12,23% |

49,69% |

138,33% |

‑50,86% |

‑39,27% |

95,23% |

55,44% |

74,94% |

14,52% |

289,02% |

|

Performance globale du panier Doubl’Ô Monde à l’échéance (6 ans) : 52,67% |

|||||||||||

|

BP |

Ford |

France Télécom |

JP Morgan Chase |

Lloyds |

Nestlé |

NTT Domoco |

Philips |

Pru |

Sanofi Synthé |

Wal Mart |

Walt Disney |

|

23,85% |

‑52,03% |

‑34,03% |

53,31% |

‑29,45% |

1,61% |

‑37,41% |

‑10,54% |

‑8,11% |

4,46% |

‑18,53% |

27,62% |

|

Performance globale du panier Doubl’Ô Monde 2 à la première date de constatation (4 ans) : ‑6,60% |

|||||||||||

|

‑1,65% |

‑57,54% |

‑18,60% |

50,02% |

‑44,68% |

25,84% |

‑41,51% |

‑13,09% |

‑16,70% |

‑27,31% |

‑14,64% |

43,40% |

|

Performance globale du panier Doubl’Ô Monde 2 à l’échéance (6 ans) : ‑9,71% |

|||||||||||

|

AGF |

Abbey National |

Procter and Gamble |

Merk & Co |

Micro |

NTT Domoco |

Peugeot |

Philip Morris |

Pru |

Schneid. Electric |

TIM |

Vivendi Univ. |

|

Procter and Gamble : ce titre remplace Gillette, retenu dans le panier du FCP, mais qui n’est plus côté |

|||||||||||

|

72,31% |

11,66% |

30,04% |

‑43,65% |

‑18,68% |

‑34,17% |

51,02% |

37,62% |

‑15,08% |

84,84% |

‑46,15% |

85,23% |

|

Performance globale du panier Doubl’Ô Monde 3 à la première date de constatation (4 ans) : 17,91% |

|||||||||||

|

126,25% |

‑1,08% |

58,53% |

‑24,88% |

‑5,11% |

‑45,72% |

30,76% |

39,76% |

‑14,03% |

73,29% |

‑73,85% |

75,41% |

|

Performance globale du panier Doubl’Ô Monde 3 à l’échéance (6 ans) : 19,94% |

|||||||||||

|

Axa |

HSBC Holding PLC |

IBM |

LVMH |

Metro |

Nokia |

Pfizer |

Procter and Gamble |

Renault |

Takeda Chemical |

Telefo |

Toshiba |

|

88,88% |

16,58% |

‑24,71% |

71,99% |

84,87% |

7,02% |

‑42,90% |

23,92% |

89,76% |

35,10% |

1,26% |

70,47% |

|

Performance globale du panier Doubl’Ô Monde 4 à la première date de constatation (4 ans) : 35,19% |

|||||||||||

|

81,28% |

2,37% |

11,08% |

61,65% |

124,26% |

33,78% |

‑48,26% |

54,09% |

56,29% |

1,72% |

46,78% |

67,99% |

|

Performance globale du panier Doubl’Ô Monde 4 à l’échéance (6 ans) : 41,08% |

|||||||||||

|

Ahold NV |

Canon |

Ford |

France Télécom |

Lloyds |

Philips |

Schlum |

Suez |

Tesco |

Wal Mart |

Walt Disney |

Zurich Financial |

|

‑64,91% |

70,77% |

‑60,54% |

‑33,85% |

‑34,33% |

‑34,25% |

124,15% |

‑5,31% |

32,79% |

‑24,26% |

18,63% |

‑12,66% |

|

Performance globale du panier Doubl’Ô Monde 5 à la première date de constatation (4 ans) : -1,83% |

|||||||||||

|

-65,01% |

46,25% |

‑54,35% |

‑18,77% |

‑43,61% |

‑27,64% |

264,40% |

42,10% |

57,79% |

‑1,21% |

27,72% |

9,29% |

|

Performance globale du panier Doubl’Ô Monde 5 à l’échéance (6 ans) : 19,75% |

|||||||||||

Sur la durée totale, une très large palette de performances qui va d’un total effondrement (TIM : ‑73,85%) à de superbes envolées (Schlumberger : 264,4% ; Volkswagen : 289,02%). La performance du secteur « Technologie » est modeste (IBM : 11,08%) ou mauvaise (Microsoft : ‑5,11%) : les conséquences de l’éclatement de la bulle Internet sont longues à effacer.

Mais la palme revient aux titres Ford (avec une moyenne de ‑54,25% pour ses 3 participations) et France Télécom (avec une moyenne de ‑31,97% pour ses 4 participations) ; une contre-performance telle que la raison pour laquelle les experts leur ont accordé si souvent leur confiance échappe à l’entendement …

En apparence, la performance cumulée des paniers des FCP est correcte, dans une fourchette de 19,75% à 63,92% (à la seule exception de Doubl’Ô Monde 2, en retrait de 9,71%). On est donc loin du doublement annoncé, mais la stratégie de diversification des experts a porté ses fruits !

Alors, de quoi les souscripteurs se plaignent-ils ? C’est que la réalité est toute différente : à l’échéance, aucun souscripteur d’aucun des six FCP n’a récupéré plus que sa mise initiale et encore, amputée des droits d’entrée et des frais annuels de gestion. Les voilà complètement déboussolés : ils avaient fait confiance à des experts suffisamment avertis et compétents pour avoir construit des produits basés sur des valeurs prestigieuses, en nombre suffisant et réparties dans des pays et des secteurs d’activité soigneusement diversifiés pour lisser les risques.

Qu’est-ce qui leur a échappé dans les explications que la Caisse d’Épargne leur a dispensées ? Quelle subtilité n’ont-ils pas comprise ? Comment l’inimaginable a-t-il pu survenir, celui dont les conseillers répétaient à l’envi, pour contrer leur scepticisme, « Mais vous n’y pensez pas ! C’est totalement impossible ! » ?…

Les « Doubloïstes » (néologisme créé pour la circonstance) se mirent en devoir de lire les notices des produits auxquels on les avait fait souscrire (voir second volet de la saga). Et y découvrirent que le responsable de cette sextuple déroute était la clause de « baisse d’au moins 40 % » rappelée plus haut.

A cet égard, l’examen de l’évolution des indices officiels disponibles (CAC 40, Dow Jones, Nasdaq ; celle du Nikkei n’étant pas accessible au commun des mortels) ne révèle pourtant rien de particulièrement inquiétant :

(source www.boursier.com)

Certes le seuil fatidique est bien franchi par le CAC 40 et par le Nasdaq, mais de manière très passagère pour ce dernier et de toute façon, dans les deux cas, les courbes se redressent fièrement bien avant 2006, première des dates de constatation. Quant au troisième indice, le Dow Jones, il évolue constamment bien au-dessus du seuil fatidique …

Mais il faut aller plus profond dans l’examen du sujet. Si chacun de ces indices reflète l’état global de chacune des places financières auxquelles ils sont associés, il peut dissimuler celui de chacune des valeurs individuelles qui y sont cotées ! Et les disparités peuvent s’avérer énormes : il suffit pour s’en convaincre de comparer les +77,78% de Total Fina Elf aux ‑51,24% de France Télécom ; ou encore les +54,09% de Procter and Gamble aux ‑57,54% de Ford ! ! !

Il convient de bien lire mot à mot la description de la formule compte : « si … on constate qu’une action du Panier enregistre une baisse d’au moins 40 % ». Une, une seule parmi les 12 suffit à provoquer l’échec.

Le mot « Panier » n’a pas été choisi par hasard : il flatte le bon sens (« on ne met pas tous ses œufs dans le même panier ») ; mais dans le même temps, la sagesse populaire aurait dû enseigner qu’un seul œuf pourri suffit à gâter tout le panier … Et c’est bien ce qui s’est produit, systématiquement, comme les tableaux présentés plus hauts le montrent, dès la première des dates de constatation !

La vérité éclate au grand jour : la multiplication des valeurs au sein des paniers n’est pas un facteur de lissage du risque ; au contraire, elle le multiplie à proportion !… Une valeur : un risque qu’elle franchisse le seuil des ‑40% ; 12 valeurs : 12 fois plus de risques que l’une au moins soit défaillante.

A contrario, cela signifie également que si toutes avaient baissé de 39%, traduisant une économie mondialement flageolante, la Caisse d’Épargne aurait bel et bien dû servir le doublement qu’elle avait si bien su faire miroiter.

Bien que les conséquences de la crise boursière aient été alléguées, il faut bien reconnaître que ce scénario, le pire pour les concepteurs et les distributeurs des produits, ne s’est pas réalisé. De ce point de vue, le risque a donc été parfaitement maîtrisé, alors que d’autres, selon celui des souscripteurs, ne semblent pas l’avoir été.

Mais quelles sont ces valeurs qui ont provoqué l’échec de leur panier ?

|

Doubl’Ô |

Allianz AG et France Télécom |

|

Doubl’Ô Monde |

Allianz AG (bis), Ford et France Télécom (bis) |

|

Doubl’Ô Monde 2 |

Ford (bis) et France Télécom (ter), |

|

Doubl’Ô Monde 3 |

Merck & Co, NTT Domoco (bis) et TIM |

|

Doubl’Ô Monde 4 |

Pfizer |

|

Doubl’Ô Monde 5 |

Ahold NV et Ford (ter) |

On ne peut manquer d’être frappé par les récurrences : Allianz AG : deux participations, 2 échecs ; NTT Domoco : deux participations, 2 échecs ; France Télécom : quatre participations, 3 échecs ; Ford : trois participations, 3 échecs !

Mais il reste un autre mystère à éclaircir : celui du FCP Doubl’Ô Monde 4. Ainsi qu’on peut le constater ci-dessous, les cours des 12 valeurs qui constituent son panier évoluent assez largement au-dessus du seuil des ‑40% :

Seul celui de l’action Pfizer manifeste quelque faiblesse, une tendance qui s’amplifie à partir du premier trimestre 2004 :

puis se confirme au printemps 2006 :

Le cap des ‑40% est franchi le 19 mai 2006 et le restera jusqu’au 23 juillet de la même année. Entre ces deux dates se situe le 21 juin 2006 … qui est la première date de constatation pour Doubl’Ô Monde 4 !

A l’instar des cinq autres, la formule de ce FCP se traduit elle aussi par un échec dès la première date de constatation et ses souscripteurs ne peuvent donc plus espérer, par application de la clause de garantie, que le remboursement de leur mise initiale, amputée comme il se doit des droits d’entrée et des frais annuels de gestion.

Six Doubl’Ô, six années, six échecs, systématiques !…