PSA supprime 8 000 emplois en France

La nouvelle tant redoutée a été annoncée en début de matinée par le groupe PSA. 8 000 emplois vont être supprimés en France, dont 3 000 rien que sur le site d’Aulnay-sous-bois qui va fermer d’ici 2014, et 1 400 sur le site de Rennes. Les effectifs hors production sont également concernés avec 3 600 postes supprimés, particulièrement en recherche et développement. Le groupe a annoncé une perte opérationnelle courante de l’ordre de 700 millions d’euros au premier semestre. Durant ce premier semestre 2012, les ventes ont chuté de 13% et plus de 15% en Europe. Le gouvernement a prévu de réagir mais n’a pas dévoilé les moyens de pression qu’il pourrait faire valoir sur le groupe privé. Un plan d’aide à l’industrie automobile sera dévoilé d’ici la fin juillet.

Le doublement du plafond du livret A inquiète

Christian Noyer, le gouverneur de la Banque de France, a annoncé que le taux de rémunération du livret A restera inchangé au 1er août à 2,25%. Le calcul du taux obéit à des règles : il doit intégrer les taux interbancaires et l’inflation, ou l’inflation seule, et le meilleur taux doit être retenu. Les taux interbancaires (auxquels les banques se prêtent entre elles) étant à un plus bas histoire, seule l’inflation de 2% a été prise en compte.

Christian Noyer a aussi appelé l’Etat à la vigilance concernant la proposition du doublement du plafond du livret A. François Hollande veut le faire passer de 15 300 à 30 600 euros pour financer le logement social. Les banques s’inquiètent déjà depuis longtemps et craignent que des pans entiers d’épargne ne quittent leur bilan pour filer vers la Caisse des Dépôts et des Conciliations (CDC) qui récoltent les dépôts. Elles craignent aussi passer à côté de grands projets d’infrastructure.

Aujourd’hui, c’est autour de la Cour des Comptes (encore elle !) de se placer aux côtés de Christian Noyer sur le sujet. Dans un rapport sur le financement de l’économie française, la Cour estime que l’épargne des français, qui représente 15,7% du revenu disponible brut, est trop forte, d’autant plus qu’elle s’est tournée vers des placements immobiliers et/ou étrangers via l’assurance-vie. Christian Noyer propose d’étaler la hausse du plafond dans le temps, de revoir le calcul du taux de rémunération ou encore de soumettre les dépôts supplémentaires aux cotisations sociales.

L’économie française présente des fragilités

Dans son rapport sur le financement de l’économie française paru ce jeudi, la Cour des Comptes pointe plusieurs aspects jouant contre l’Etat. Ses besoins de financement sont importants. Ils se sont élevés à 51 milliards d’euros pour 2011. Outre le facteur épargne (voir plus haut), la Cour s’inquiète de la part des profits dans la valeur ajoutée des entreprises, la plus faible de toute l’Europe. Par conséquent, les entreprises ont de plus en plus recours aux prêts plutôt qu’à leur épargne ou à leurs capitaux pour se financer. Une tendance qu’aggrave le système de déductibilité des intérêts d’emprunt. Enfin, la Cour note que les banques octroient plus de crédits qu’elles n’ont de dépôts. Etonnant. Les cofinancements public-privé deviennent de plus en plus rares et la dette garantie par l’Etat (124 milliards en 2011) est trop importante. Face à cette situation, la Cour propose de revoir la déductibilité des intérêts d’emprunt, de limiter les avantages fiscaux en faveur de l’assurance-vie ou de l’immobilier (hors logement social) ou encore de revoir le doublement du plafond du livret A.

Projets de lois

L’exonération des heures supplémentaires sera bel et bien supprimée. Seules les cotisations sociales patronales des entreprises de mois de 20 salariés continueront d’être exonérées. Le coût des exonérations sociales est estimé à 3,4 milliards d’euros.

Comme l’avait préconisé la présidente du Mouvement des entreprises de France (Medef), Laurence Parisot, la taxe de 3% sur les dividendes ne s’appliquera pas sur les dividendes versés en actions, mais seulement sur ceux versés en liquide.

Après une loi encadrant les salaires des patrons du public (maximum 20 fois le salaire le plus bas), le gouvernement envisagerait d’étendre une telle réforme dans le privé. Mais rien de bien concret pour le moment.

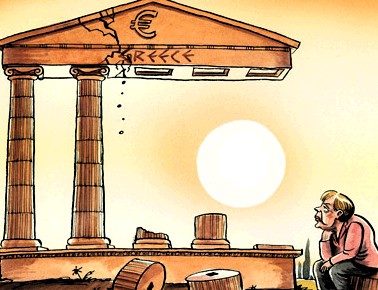

Fonds propres pour les banques : OK

L’autorité bancaire européenne (ABE) a annoncé que les banques avaient rempli leurs objectifs de fonds propres. Elle avait donné jusqu’à fin juin pour constituer des fonds propres représentant 9% de la valeur des actifs pondérés du risque, dans le but de rassurer les marchés. Les banques ont augmenté de 94,4 milliards d’euros leurs fonds propres sur les 12 derniers mois et sept banques (trois portugaises, deux chypriotes, une italienne et une slovène) ont du recourir à l’aide de l’Etat pour réaliser cet objectif. Les augmentations de capital atteignent 230 milliards d’euros au cours des 18 derniers mois.